Le secteur privé est un moteur de la croissance. Pourtant, les entreprises africaines, quelle que soit leur taille, souffrent d’un défaut de financement en particulier dans des zones où les…

Le secteur privé est un moteur de la croissance. Pourtant, les entreprises africaines, quelle que soit leur taille, souffrent d’un défaut de financement en particulier dans des zones où les financements traditionnels sont insuffisants. L’investissement d’impact serait-il une alternative possible ?

Les entreprises – grandes, moyennes ou petites – représentent l’un des principaux moteurs de la croissance économique. Elles participent activement à la création d’emplois, génèrent des revenus et contribuent au bien-être social et environnemental. Cependant, le secteur privé en Afrique fait face à un défaut de financement important, surtout dans les zones où les financements traditionnels sont insuffisants. C’est ici que l’investissement d’impact intervient comme une alternative prometteuse, surtout pour les entreprises ayant des retombées significatives sur leurs communautés.

L’investissement d’impact, un secteur mal défini

L’investissement d’impact apparaît comme une alternative récente au financement du secteur privé, notamment pour les entreprises engendrant de fortes retombées extra-financières sur leur communauté. L’investissement d’impact connaît une croissance à deux chiffres (14%) en 5 ans (2017-2022) en Afrique, mais reste un segment peu développé eu égard aux autres formes de financement. Il existe un réel engouement pour cette innovation financière, notamment de la part des bailleurs et des gouvernements. En dépit de cet intérêt, ce secteur reste largement méconnu. Dans une étude récente, la Chaire Investissement d’Impact de la Ferdi cherche à améliorer la connaissance de l’investissement d’impact en Afrique en publiant une cartographie de l’investissement d’impact en Afrique.

Spécificités et rôle dans le financement du développement

L’investissement d’impact est une forme d’investissement qui utilise des outils financiers classiques comme le financement par dettes ou par prise de participation par exemple. Sa spécificité réside dans l’orientation de son financement vers des entreprises qui génèrent des impacts extra-financiers élevés, qu’ils soient économiques (par exemple, création d’emplois indirects), sociaux (par exemple, amélioration de l’offre de soins) ou environnementaux (par exemple, solution de production d’énergie renouvelable). De même, il considère les entreprises n’ayant pas accès aux financements classiques tels les crédits bancaires, en raison de leur balance rendement-risque plutôt défavorable.

Les investisseurs d’impact jouent, à cet effet, un rôle crucial pour combler le manque de financement pour de nombreuses entreprises en Afrique.

Ils prennent le risque d’investir dans ces entreprises, à différentes étapes de son développement, en dépit d’un rendement pouvant être inférieur aux taux du marché. La contrepartie de cette rentabilité réduite et de ce risque accru est que les investissements fournis vont générer des impacts élevés pour la communauté. L’investissement d’impact permet à cet effet d’aider des entrepreneurs à lancer leur projet, à développer leurs produits, à renforcer leurs stratégies de marché et à pouvoir s’auto-financer. Un exemple emblématique est celui de la Laiterie du Berger (LDB), une entreprise sénégalaise ayant été financée par l’ investisseur d’impact I&P. Avec plus de 700 000 euros investis sur plusieurs années, I&P a soutenu LDB dès ses débuts, malgré des bénéfices initiaux modestes. D’autres investisseurs d’impacts l’ont, par la suite, accompagnée financièrement dans son développement. Aujourd’hui, LDB emploie plus d’un millier de personnes et participe à l’amélioration de la chaîne de valeur agricole, de la nutrition, des revenus et du PIB du Sénégal – démontrant l’importance de l’investissement d’impact et de ses acteurs dans le financement du développement.

Quelques données sur les investisseurs d’impact en Afrique

Sur le continent africain, les objectifs de génération d’impacts sont souvent basés sur la capacité à atteindre les Objectifs du Développement Durable (ODD) et à contribuer au plan de développement national des pays dans lesquels ils investissent, ce qui peut ne pas être le cas dans d’autres pays. Ainsi, les activités économiques des entreprises financées sont souvent liées à l’un ou à la plupart des 17 ODD.

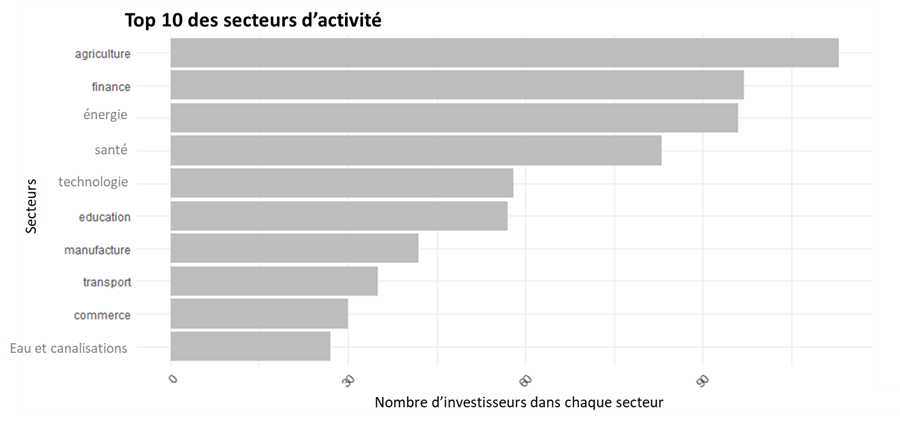

En outre, compte tenu de leur double objectif – impact et rendement – les investisseurs d’impact cherchent à financer des secteurs leur permettant d’avoir un impact à l’échelle et un rendement financier possible et acceptable. C’est pourquoi les secteurs dans lesquels ils investissent en Afrique se concentrent sur l’agriculture, la finance et l’énergie. Ces trois secteurs répondent à cette double contrainte. Ces secteurs sont parmi les secteurs présentant un taux de croissance élevé sur le continent mais également les secteurs employant le plus d’actifs.

Le secteur agricole, par exemple, a une importance cruciale à la fois en termes économiques en employant plus de la moitié de la population active en Afrique (51,71% des emplois sur le continent africain est dans le secteur agricole, World Development Indicator), sociaux en raison de la pauvreté dans les zones rurales et environnementaux sachant que l’agriculture est à la fois le réceptacle et une solution aux défis environnementaux (changement climatique, biodiversité, pollution).

Cependant, la cartographie réalisée par la Chaire Investissement d’impact montre qu’une majorité des fonds d’investissement opérant en Afrique ont leur siège social en dehors du continent, principalement en Amérique du Nord et en Europe. Les fonds africains représentent à peine plus de 16 % de l’activité des fonds opérant sur le continent, avec une concentration notable dans quelques pays anglophones comme le Nigeria, le Kenya et l’Afrique du Sud. C’est également dans ces pays que la plupart des entreprises financées sont situées.

Le paysage de l’investissement d’impact en Afrique est par ailleurs dominé par des fonds de taille moyenne (de 1 à 250 millions USD), soit 54,5% des investisseurs d’impact identifiés sur le continent. Cependant, 80% des actifs sous gestion de l’ensemble de l’investissement d’impact en Afrique, de l’ordre de 108 milliards USD, sont gérés par quelques méga-fonds (au-delà de 1 000 millions USD) – représentant 7% des investisseurs dont trois sur dix-huit ont leurs sièges sociaux en Afrique (au Nigéria et à l’île Maurice), les quinze autres étant majoritairement européens.

Les défis de l’investissement d’impact en Afrique

L’investissement d’impact en Afrique fait face à plusieurs défis.

Premièrement, la déconnexion entre la nationalité des fonds et celle du pays et de l’entreprise dans lesquels ils investissent est la source d’un des défis des investisseurs sur le continent africain. Investir dans la monnaie locale de l’entreprise financée ou dans la monnaie des investisseurs est un des dilemmes qui se présentent à eux. Ce dilemme conduit souvent à un « désalignement des devises ». Les chocs du marché de la monnaie peuvent être un facteur bloquant pour l’allocation des fonds et peuvent servir d’argument de désistement pour les détenteurs de fonds et les institutions financières locales.

La difficulté à mesurer et démontrer l’impact réel de ces investissements est également un des défis majeurs de ce secteur en Afrique. En effet, ses impacts économiques sont plus élevés que ce que les données peuvent mettre en évidence – comme le cas de la LDB.

Pourtant, il est essentiel pour les investisseurs d’impact d’être en mesure de démontrer leurs impacts sur la communauté et contribuer ainsi à la construction de leur légitimité et crédibilité auprès des allocateurs de capitaux, qui sont majoritairement des fondations et des institutions financières de développement (IDF). Le manque de personnel qualifié et le coût élevé des systèmes d’évaluation expliquent en partie la difficulté des investisseurs d’impact à prouver leur crédibilité auprès de ces derniers afin de les soutenir dans leur levée de fonds. La lourdeur administrative liée à ces levées de fonds est également une des raisons pour lesquels on constate une diminution de la création de nouveaux fonds depuis le début du siècle. Cette problématique de ressources humaines s’explique par le caractère concurrentiel du marché du travail. Devant embaucher du personnel hautement qualifié, ils font face à la concurrence en raison d’une fourchette de salaires plus élevée chez les concurrents comme les IFD elles-mêmes, ou les agences de développement. Il est malheureusement difficile pour eux de s’aligner sur ces mêmes critères.

Un autre défi, concerne la difficulté de sortie due à la taille limitée de l’écosystème de l’investissement d’impact. Peu d’investisseurs qu’ils soient internationaux ou nationaux sont intéressés par le rachat de leurs parts. La vente de ces derniers dans les entreprises financées peut, de cette manière, s’étaler dans le temps, au-delà de la maturité définie au départ, et être un facteur dissuadant les investisseurs d’impact eux-mêmes.

En conclusion, pour bénéficier du plein potentiel de l’investissement d’impact, il est indispensable d’accroître le financement des fonds d’investissement d’impact locaux en simplifiant les procédures et en innovant pour attirer les investisseurs institutionnels. Accompagner son développement en mettant en place des mécanismes d’amélioration de la balance rendement-risque, notamment par le développement d’instruments spécifiques et de marchés secondaires, servirait de levier pour soutenir l’émergence de ce secteur. Enfin, il est important d’améliorer la qualité des fonds et leurs méthodologies de mesure de l’impact, en soutenant les équipes, en partageant les meilleures pratiques et mettant en place des incitations dédiées. La Chaire investissement d’Impact de la Ferdi aborde ces enjeux dans son agenda de recherche.